年金险和增额终身寿哪个好点?从这三个方面分析!

随着理财市场的日益繁荣,年金险与增额终身寿险这两种安全性极高的理财工具逐渐成为了投资者们的热门选择。然而,面对这两款功能相似的产品,许多人在选择时却犯了难。那么,年金险与增额终身寿险哪个好?本文将从领取灵活度、收益和回本速度三个方面为您进行详细解析。

年金险与增额终身寿险哪个好

1、领取灵活度区别

年金险通常规定在最早55岁后才能领取,这对于30岁左右的年轻投保人来说,至少需要等待25年。虽然中途可以选择退保,但这样一来便失去了理财的意义。而增额终身寿险则不同,大多数产品都提供了减保功能,允许投保人在需要时通过减保获取部分现金价值,从而实现更灵活的领取方式。因此,从领取灵活度上看,增额终身寿险更具优势。

2、回本速度区别

年金险的回本速度通常较慢,很少有产品能在10年左右实现回本。而增额终身寿险则不同,选择短期缴费(如趸交、3年交和5年交)的话,最慢也只需7-8年即可回本。有些产品甚至能在4-5年内实现回本。因此,从现金价值高的角度看,增额终身寿险的回本速度更快,更具优势。

3、长期收益区别

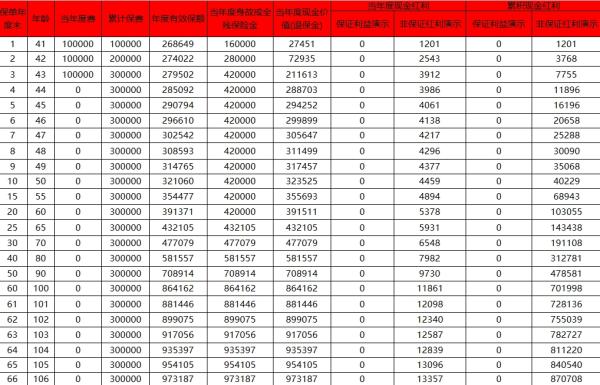

年金险与增额终身寿险的长期收益情况因产品而异,难以一概而论。以当前市场上热门的“富德生命人寿的鑫禧年年尊享版”、“中意一生增额寿险(分红类型)”和“康乾5号 ·瑞祥人生”为例,三款产品在不同年龄阶段的现金价值和IRR值表现各有千秋。

以30岁女性为例选择3年交,每年交10万,选择60岁领取,在不同的年龄阶段,现金价值和IRR值情况如下:

(1)富德生命人寿推出的鑫禧年年尊享版方案一,:50岁的情况下,可获得33.8万的生存总利益,对应的IRR值为0.63%;到了60岁,生存总利益增至55.8万,IRR值提升至2.16%;随着年龄增长,70岁时生存总利益为84.7万,IRR值为2.92%;到80岁,生存总利益可达113.4万,IRR值为3.34%。

(2)中意一生增额寿险:50岁的时,生存总利益为56.64万,对应的IRR值为3.4%;到了60岁,生存总利益增至82.9万,IRR值提升至3.57%;随着年龄增长,70岁时生存总利益为116.59万,IRR值为3.54%;到80岁,生存总利益可达163.18万,IRR值为3.52%;若保持至85岁,生存总利益为192.43万,IRR值为3.50%。

(3)康乾5号·瑞祥人生:如果在50岁能获得49.8万,IRR值为2.70%,预计到60岁时能获得68.3万,IRR值为2.88%。到了70岁,预期收益为95.0万,IRR值提升至3.00%。到了80岁,预期现金价值为127.7万,IRR值仍为3.00%。最后,到90岁时取出,现金价值为171.6万,IRR值依然保持在3.00%。

对于追求稳定收益的投资者来说,年金险可能是一个不错的选择。而对于希望实现更高收益、同时具备一定风险承受能力的投资者来说,增额终身寿险可能更为合适。

综上所述,年金险与增额终身寿险各有优劣,选择哪款产品更适合自己需根据自身需求、风险承受能力和理财目标进行综合考虑。在选择时,不妨从领取灵活度、回本速度和长期收益三个方面进行综合评估,以找到最适合自己的理财工具。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

推荐阅读:

上一篇:购买保险时,应该注意什么?

>> 查看更多相似文章