10万元投资保险收益如何?与银行收益的区别

随着春节的到来,各个家庭的收入便集中起来了,稍有投资意识的人便会开始考虑如何将钱进行投资了。为了稳妥存银行?但是貌似又有人说投资保险也不错。接下来小编就以10万元为例来探讨一下投资保险和存银行两种方式在收益方面的区别。

从收益性上来看。目前央行基准利率活期存款仅为0.35%,一年期定期存款为1.5%,三年定存也只有2.75%。而我国的通货膨胀率(参考居民消费指数CPI)近几年来都在2.5%-3%左右,真实通货膨胀率还要更高。

随着利率进入下行通道,与发达国家接轨进入低利率、零利率甚至负利率不是不可能。长期来看,存银行的收益必定是跑不赢通胀的。

那么,钱用来买保险呢?收益如何?在以前的文章中小编就说到了,如果买保险是为了收益,那将是非常失败的。因为保险理财,天生不是一个高收益型投资品,它的意义是在于现金流规划。

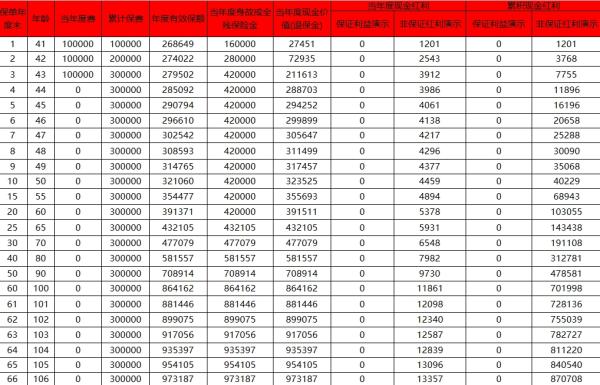

如果非要算收益的话,就是计算保险产品的生存总收益,即计算年度的主险现金价值+计息账户的账户价值。

由于保险产品前期需要支付保单成本、手续费、初始费用等,即使是注重前期现金价值累计的保险产品,十年内的折算收益大概也就相当于银行的一年期定存收益。

以某款终身年金产品为例,第10年的生存总利益:保证收益为66499+34048=100547元,中档收益为66499+36496=102995元,高档收益为66499+39147=105646元。可以折算出来,保证的年利率为0.05%,中档年利率为0.3%,高档年利率为0.55%,和银行活期存款差不多。

类似这种年金险产品,主险有大量的现金价值以及年金需要每年慢慢释放出来,所以真正看收益要看远期,属于后程发力型的。如果购买时错误得将保险产品当做短期收益性理财产品,那肯定是会后悔的。

如果将这款年金险产品拉到50年来看,第50年的生存总利益:保证收益为135146+420176=555322元,中档收益为135146+630490=765636元,高档收益为135146+981076=1116222元。可以折算出来,保证的年利率为3.49%,中档年利率为4.16%,高档年利率为4.94%。而如果是银行存入10万,即使基准利率维持现状不变,按3年定存利率2.75%来计算,50年后,10万元变成了388232元。

从年利率来看,收益不算很高,但是属于稳健而安全的,长期来看也是高于银行收益的,但是代价是牺牲了资金的流动性。

所以投资保险用于理财的核心是现金流规划,以一个长期的、高于银行收益的利率来进行一个远期的资金规划,最好的是作为补充养老规划,而不是获得短期的收益,那将会非常失败。

所以,虽然长期来看,投资保险的“收益”略高于银行理财,但是并没有决定性的优势。保险最大的价值是保险杠杆。所谓保险杠杆,就是获得的保额与所交保费的比值。

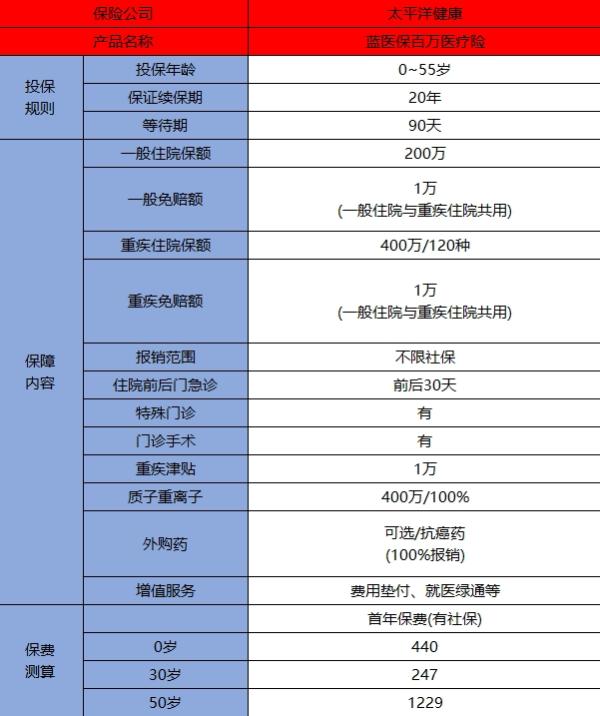

一个30岁女性,以意外险来看,几百元就能买到50万的保额;以消费型重疾来看,大概5000元能换到50万保额;以储蓄型重疾来看,也就大概1万元就能换到50万保额;如果购买终身寿险,大概7000元就能买到50万保额。

虽然随着每年缴费,保险杠杆比逐渐下降,但是仍然没有任何一款金融产品能够与保险的杠杆作用相比拟。比如不可能有一个金融产品能让你在前一天购买时只花了200元,第二天出险就能得到50万元,而意外险就能做到。这才是保险保障的真正价值所在!而理财型保险是不可能有这种杠杆比的。

所以,10万元存银行和10万元买保险比收益,和保障型的保险去比才能体现其最大的价值,能以最小的代价换来最大的保障,这才是保险真正的“收益”!

以上就是小编以10万元为例分析存银行收益和投资保险的收益之间的差别。你看懂了吗?相信在各位的心中已然了解自己该如何选择了吧。更多相关资讯,各位可以登录米保险官网。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

相关推荐:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章