三口之家保险规划原则

对于一个三口之家来说,买保险是个很有必要选择。大人,孩子,都是每个家庭里不可或缺的成员。买保险能够有效为家庭成员提供保障。那市面上的保险这么多,该如何选择,如何为家规划一份好的保险单呢?以下为各位在网上整理一些保险规划的原则,方便大家参考。

保险购买的双十原则

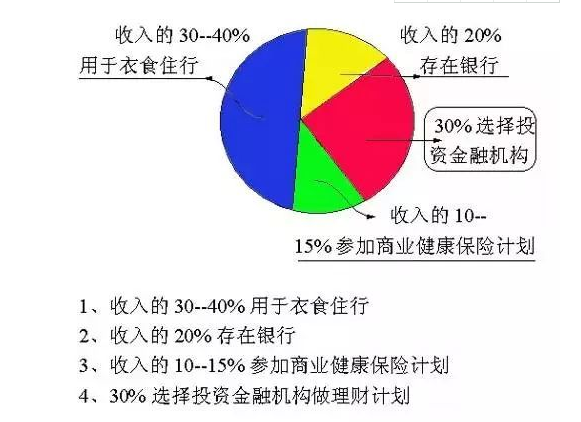

保险的“双十”原则,即保费占年收入的十分之一,保额是年收入的10倍。一般而言,用十分之一的收入来交保费,这样的比例不会对我们的正常生活产生影响,而10倍的年收入可以帮助一个家庭渡过可能的危机。确定了重点保障对象之后,再根据家庭的实际经济情况确定保费预算,一般来说,年交保费的预算占整个家庭的10%-15%左右时比较科学的,最高不超过20%。

保险购买的五先五后原则

先满足保障需求,后考虑投资需求

众多消费者选择险种的过程中,存在一个误区,就是往往对投资型险种情有独钟,常常选择的是“高收益,高回报”的险种,而忽视保险最原始的保障功能。意外险和健康险等最具有保障意义的险种,由于是消费性险种,保费一去不复返,没有得到应有的重视。于是,不少消费者花了钱投保返还型或者投资型险种,但当风险来临时,却发现保险“不管用”。一味追求保险的投资收益,犹如空中楼阁。这也是一些投保人遭遇风险时才发现保险不“保险”的根源。

意外、疾病是人生中最难预知和管控的风险,保险的保障意义很大程度就体现在这两类保险上。所以投保人在经济状况一般的情况下,应先满足意外、疾病类保障需求。倘若经济实力允许,也可一并考虑其他险种。

先保家长,后保小孩

很多人想到买保险,往往是在有了孩子之后。越来越多的家长开始利用保险手段给孩子制定一个周全的保障、教育、储蓄计划。与此同时,家长们也忽略了一条必要的条件:给孩子交保费的是自己。

“重孩子轻大人”是很多家庭买保险的误区。家长为孩子投保的最终目的是增加孩子的保障。而对孩子来说,最大的保障来自于父母,即便没有保险,出现了问题还有家长来想办法解决。但是如果是孩子所依赖的父母出了意外,没有任何经济能力的孩子才是真的失去最基础的保障。因此,买保险要遵循一个最基本的原则:先保家长尤其是对家庭财务贡献度最高的人。采用这种“曲线救国”的方式,首先对自己和配偶的保障下足功夫。只有家庭支柱获得足够的保障,孩子的风险才可能降到最低。

先满足保额需求,后考虑保费支出

如果你在投保时,保险代理人告诉你:买保险要关心保额,不要关心保费。投保人听说“买保险不要关心保费?”有点听不懂。其实很简单,保额比保费更重要。保额通过科学的风险评估和需求分析可以得出,作为必要的保障额度,购买的太少显得保额不够,购买的太多影响你的财务结构。

而保费则可以根据投保人的实际情况来调整,不同的人身阶段、不同的财务状况、不同的职业类别,可以有不同的选择方式来安排你的保费支出。比如消费型产品(保费低)与返还型产品(保费高)的选择、保费缴纳期限长(年度缴费低)短(年度缴费高)的选择,通过合理组合均可以达到你所需的保额。

先满足保险规划,后考虑保险产品

有人把保险代理人比喻为家庭财务医生,这话很有道理。因为只有销售“风险规划处方”的代理人才能顺应形势并被客户所接受。保险代理人销售的步骤应该是:信息收集:了解客户的年龄、职业、赡养人口、收入与负债、未来财务需求、资产分配、目前已有的保障等信息。(所以选择值得你信赖的服务人员,如实的告知很重要)。

风险评估:应根据客户的资料,分析客户需求,包括保险产品的需求、未来财务安排的需求、家庭计划的安排等,这样才能精确地找到其风险所在。提供解决方案:根据客户的财务需求以及潜在需求,使用保险产品组合方案,来实现客户的理财目标,需要告知客户:为什么要有这样的方案,为什么适合这样的方案,其注意事项又在哪里,年度检视和调整方案的必要性以及方案执行前后的禁忌事项等。

回过头来,消费者在考虑保险规划时,不要仅仅停留在比较保险产品上,而是要考量保险规划的整体性、前瞻性。同时,消费者也可以通过上述步骤,来选择合格的保险代理人。

先满足人身保险,后考虑财产保险

现实生活中,有车族100%的会为自己的爱车投保车险,却忽略为自身投保人身保险;也有很多企业主会为企业投保财产保险,而不为自己投保人身保险。这实际上出现了本末倒置的问题。

人是创造财富者,没有人的保全,也就没有财富的积累。因而消费者在考虑买保险时,一定要分清主次,人的保障比财富的保障始终更重要,处理好人身保险和财产保险的关系,则满盘皆赢;否则,全盘皆输。

其实买保险不像穿衣吃饭,把好的都留给爱人和孩子,保险的作用是保证万一有人不幸发生风险,身边的人有钱帮他处理后事,或者剩下的人继续有钱维持正常生活。也就是说,优先给最重要的经济支柱规划全面的保障,最大的受益人是整个家庭。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

相关推荐

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章