保险和理财,能发生什么关系

在理财规划中,常见的理财产品扮演进攻的角色。而保险承担的就是防守的角色。这样就可以形成可攻可守的组合。那保险“防守”的到底是什么呢?我们常说,没有保险的理财就是一场裸奔。为什么?

像股票、基金、信托、债券和P2P等理财产品,本质是“买卖风险”,从不确定性中获取收益。所谓风险越大,收益越大。唯独保险是“管理风险”的工具。

人生的核心风险有什么?就是死太早、活太久、生重病。

所谓“死太早”,是由于重大疾病,或者意外导致身故。如果是家庭主力遭遇身故,很可能给家人留下房贷、车贷这样的负债。

所谓“活太久”,就是我们将步入老龄化的社会。人类有史以来,第一次不知道自己要活多久。随之而来的问题就是,养老金不足成为世界级难题。

所谓“生重病”,很好理解。近十年来,恶性肿瘤有年轻化、低龄化发病的趋势。常见的恶性肿瘤治疗费用一般要30万到50万。此外,你还得算上养护成本和误工费用。

我们理财,总归都是希望财越理越多。好比水库一样,水越积越多。

这些人生中“小概率的大损失”就好比给水库砸了一个洞。一旦砸开了,就不断漏水。最严重的情况,就是把过去的积累全部流光。

而保险,这项金融工具,就起到了保护水库的作用。可以说,保险是我们在面对人生和投资各种不确定性面前,唯一能够获得的确定性。

保险是如何堵住这些风险?

就像前面提到:

人生的核心风险是死太早、活太久、生重病。

保险具有三大功能,分别是保障功能、储蓄功能和投资功能。不同的品种就承担了这些功能。

保险常见的品种有意外险、重疾险、医疗险、定期寿险、年金险,等等。

意外险和定期寿险解决的就是“死太早”的风险;

年金险应对的就是“活太久”的烦恼;

重疾险和医疗险处理的就是“生重病”的问题。

保险有几个品种?

第一种叫意外险。意外险往往是人生中第一张保单,因为他是最便宜、杠杆率也最高的一个品种。价格也就100来块,可以撬动100-1000倍的保额。当你遭受到人身意外时,可以派上大用处。

第二种,要特别关注的,叫重疾险。因为每个人的生老病死,都是不可避免的风险。而重疾险,能够帮助大家,在未来生病时,覆盖掉高昂的治疗成本。

这里面,所谓的“重疾”是有国家规定的,大家要关注的是具体产品的具体条款。至于购买的保额,一般要能够覆盖掉治疗成本,以及治疗三年中你的收入损失。

需要说明的一点是,重疾险越早买越便宜,因为年轻的时候患病率低,保险公司给你的价格就便宜。很多人以为自己年轻时很健康,不需要重疾,这其实是一种典型的误区。

等到40岁之后,你开始重视健康问题了,重疾险的价格就会很吓人的。到55岁的时候,就几乎没有保险公司愿意保你了。

所以,重疾险要趁早研究。

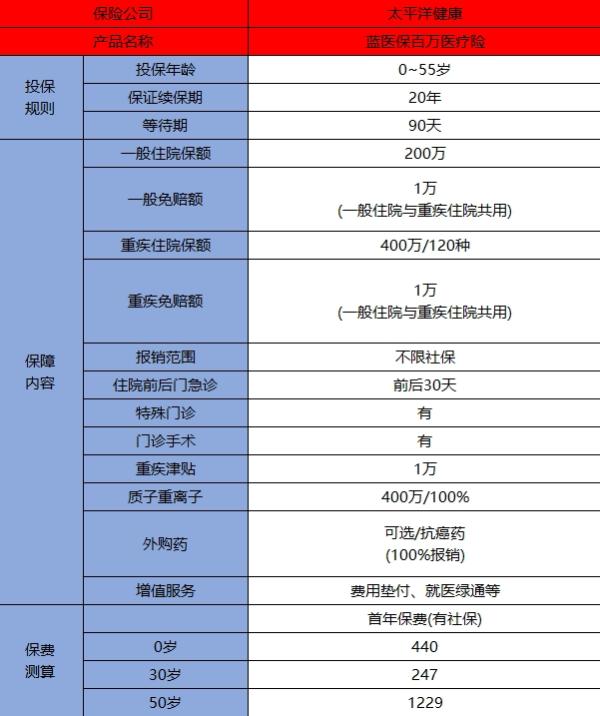

除了重疾险之外,跟人的健康有关的另一个品种,是医疗险。因为国家的医保,有很大的局限性,如果你想医疗条件好一点,那么一年几百块的医疗险,也是性价比很高的补充。

在医保、医疗险、重疾险的组合之下,可以说一个人或一个家庭的医疗保障,就已经到位了。在健康享有充分保障的情况下,才能谈美好生活。

除了上述品种外,寿险也是一个比较重要的品种。寿险一般是买给家庭的收入支柱,避免此人丧失收入能力之后,家庭财务突然垮掉。尤其是有车贷、房贷的人,或者收入来源过度依赖一人的家庭,都应该认真研究一下寿险。

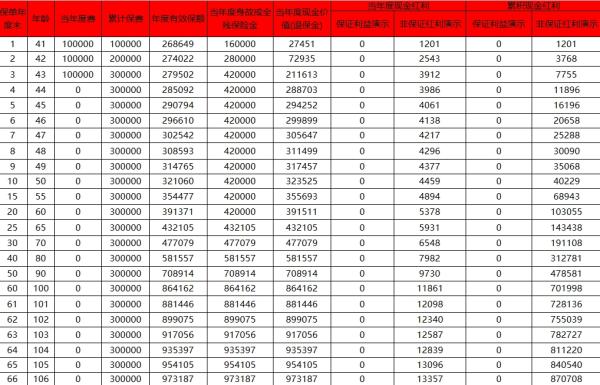

除了上述四大核心品种之外,养老年金险,也是近年较受重视的品种。原因也很简单,靠你账户里的那点养老金,估计老了都得去喝西北风。这方面,大家可以认真研究一下相关的产品。

在不同的人生阶段,配置的品种和额度都会有所侧重。

最后,我们总结一下本期的内容:

第一,保险在理财规划中,承担的是防守的角色。

第二,人生的核心风险是死太早、活太久,生重病。

第三,保险的三大功能包括保障功能、储蓄功能和投资功能。常见的品种有意外险、重疾险、医疗险、定期寿险、年金险,等等。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:bx33358(点击复制微信号)

相关推荐:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章