附加轻症责任的重疾险有多好?

作者个人微信:mbb1470

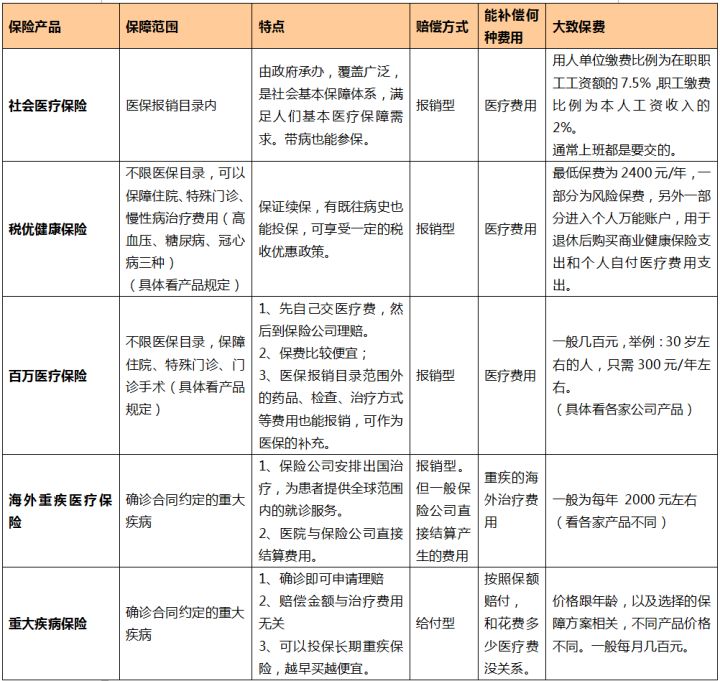

“附加轻症责任的重疾险”近来刷屏于各大保险平台,听说买过的朋友都说好。那么今天米保险就和大家聊一聊,附加轻症责任的重疾险有多好?含轻症的重疾保险有没有必要买?

一、什么是轻症?

轻症并不是指常规的感冒发烧、肠胃炎等小病,轻症的提出是为了区别重大疾病。通俗理解,轻症就是重要器官发生病变或重大疾病还在前期、较轻时的症状,其尚未达到重疾的理赔标准。

二、为什么重疾险中要附带轻症责任呢?

传统的重大疾病保险的意义是为了转移较重大的风险,传统认为轻症的治疗相对可控,其治疗费用可以作为自留风险,所以需要确诊的疾病或者疾病状态比较严重才可以申请理赔。但是随着医学的发展,疾病的检出率提高或某种疾病有了新的治疗手段,比如恶性病变,在早期还没有扩散可能就会被检查出来;再比如有些心脏方面的手术不需要开胸和开腹,通过介入治疗效果可能更好,创伤面也小。但这时都没有达到重疾险的理赔标准,所以即便买了重疾险也不能获得赔偿。

正因为这样,重疾险原有的定位不能完全匹配现代医学技术的发展和消费者新的需求,所以保险公司以“轻症”的形式,扩展了重大疾病的保障范围。

三、附加轻症的重疾险好在哪里呢?

1、某些重疾前期较轻的疾病可以获得理赔

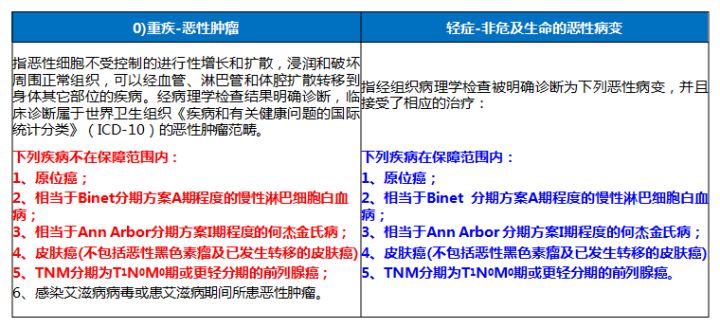

以恶性肿瘤为例,其对应的轻症是非危及生命的恶性病变,从下表可以看出,原本重疾险不保的原位癌和其他几种早期癌症,都在轻症的理赔范围内。这样对于患者来说,有了轻症的赔付就可以缓解医疗费用的压力,早发现早治疗。

2、较新的手术方法也可以获得赔付

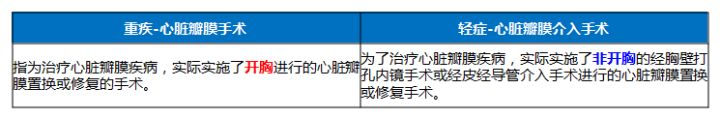

以心脏瓣膜手术为例,它对应的轻症是心脏瓣膜介入手术,对于非开胸的介入手术提供了保障。

3、降低了部分重大疾病的理赔标准

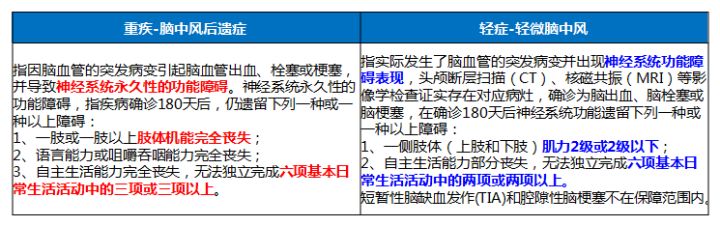

脑中风的发病率较高,而作为重大疾病的“脑中风后遗症”理赔条件比较严格,有些患者可能已经达到神经系统功能障碍,但是180天后仍遗留的障碍表现不符合重大疾病的定义,仍然不能获得理赔。因此将“轻微脑中风”作为轻症的理赔范围内,某种程度上也是降低了这部分重大疾病的理赔标准。

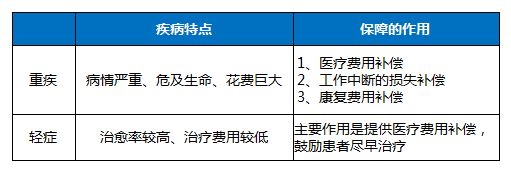

可以看出轻症具有和重疾不同的特点。

四、如何选购含轻症责任的重疾险?

(1)考虑保险的杠杆比

保险的杠杆比可以理解为获得的保障/累计已交保费,在投保含轻症的重疾险时,如果附加轻症后,保费增长过多,保险的杠杆作用可能就不那么明显了,就要考虑是否有必要投保。

一般轻症的治疗费用远没有重疾治疗费用高,像原位癌治疗费用通常在4-8万,治疗费用通过医保报销基本可以满足需求。所以如果您想购买的重疾险附加轻症后保费没有涨太多,当然推荐购买含轻症的重疾险,这样患了轻症后,重疾险的理赔与医保报销不冲突,可以非常有效地缓解经济压力。

(2)关注轻症种类

《使用规范》中规定的25种重疾的发病率高,占一般人群一生能患上重大疾病的80%~85%。同样的,投保含轻症责任的保险时,也要关注轻症中是否包含了高发的8种轻症疾病。

① 极早期恶性肿瘤或恶性病变

② 不典型的急性心肌梗塞

③ 轻微脑中风

④ 冠状动脉介入手术(非开胸手术)

⑤ 心脏瓣膜介入手术(非开胸手术)

⑥ 视力严重受损——三岁始理赔

⑦ 主动脉内手术(非开胸手术)

⑧ 脑垂体瘤、脑囊肿、脑动脉瘤及脑血管瘤

如果你的重疾险里面包含了这几种高发轻症,就差不多已经覆盖了大部分风险。

(3)赔付比例和赔付次数:

轻症赔付的金额一般是重疾基本保额的一定比例,通常是20%-30%,比如重疾险保额是50万,轻症保额就是10-15万,基本可以覆盖轻症的治疗费用。同时,罹患轻症的几率要高于重疾,如果保险责任中可以对轻症多次赔付,对于客户来说比一次赔付的保障更充足。当然,轻症的多次赔付,可能限定于不同组别的不同病种,有些产品也有间隔期的要求,一定要注意仔细阅读保障条款。

(4)轻症给付方式:额外给付比提前给付好。

投保时要注意轻症的赔付是否占用重疾的保额,轻症和重疾共用保额的话就是提前给付的方式,如果两者互不影响就是额外给付的方式。

例如:您买了一份保额50万的重疾保险,轻症赔付金额为重疾保额的20%(即10万)。

从例子中可以看出额外给付比提前给付好,不影响重疾的理赔额度。

(5)轻症保费豁免:

患轻症后豁免保费对投保人来说很有必要性。因为患轻症的概率本身比患重疾的概率高一些,当被保险人确诊轻症后,一方面可以获得轻症赔付用于治病,另一方面重疾险的保费也不用再交了,但是合同原有的保障还可以继续享受。

如果合同本身对于轻症可以赔付多次、也含有身故责任,那么患一次轻症后,还能享受后续的轻症、重疾或身故责任的保障。有效避免了消费者因患病收入能力降低后,无力承担保费、进而失去重疾保障的情况发生。

以上就是米保险对于附加清真责任的重疾险的全部介绍了,买或是不买,大家还是需要结合个人实际需要再决定哦,毕竟适合自己的才是最好的。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:bx33358(点击复制微信号)

相关阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章