关于年金险的一些实用小知识

作者个人微信:YKJ6060(点击复制微信号)

对于年金险、万能险这类产品,绝大多数人可能只知道这是保险理财型的产品,并被其中的万能账户吸引,但是要说这到底是一个怎么样的保险,其究竟有什么用,很多人可能就说不上来了。今天,小编就从年金险最基本的定义开始和大家一起了解下。

年金险官方定义:

指在被保险人生存期间,保险公司按照合同约定的金额、方式,在约定的期限内,有规则的、定期的向被保险人给付保险金的保险。

用更容易理解的方式来说就是,它负责了生前和身故两者责任。生前,投保人先定期缴纳一笔保险费,比如每年2万,之后按这个金额存够一定年限,如5年、10年,之后就可以按照保险合同约定的时间,每年持续、定期的收到一定金额,直至身故。而身故后,还可以从保险公司拿到一笔钱。

其中,每年返还的这笔钱,会被存到属于你的另一个保险账户中,也就是年金险的万能账户。你可以把这个账户理解为余额宝,保险公司会为这笔钱提供一个保底的收益率,但上不封顶。每年,除了会有定额资金自动转入万能账户以外,你的闲钱也可以随时往这个账户中追加,享受它的复利利率。

以上所说的就是典型的固定返还+万能型账户,这种双主险的年金险,此外还有一种附加分红功能的年金险。它就是在第一种年金险的基础上,加了一部分不确定的分红金额,同样按年期进入你的万能账户,只是这笔分红没有保底利率作为保障,可能有,也有可能没有。

万能险优势&实际作用

由于网上很多对年金险优势的概括并非完全完全完全准确,还需辩证来看,因此小编就此说明一下。

1、强制储蓄

比如说其中一个优势“强制储蓄”,准确来说不如叫半强制储蓄。如果你是多金但花钱大手大脚的月光族,年金险的确能帮你强制存起来一部分钱;但如果你本身没大手大脚,也存不下钱(太扎心了,捂脸),即便购买了万能险,若干年后得到返还,也可能有被你取出来花掉的一天,这种情况就失去了强制储蓄的意义。

2、避税躲债

再比如说避税躲债这项优势,一直以来,都有国家将要征收产税的说法,但也一直并未实施。如果你就是宁可信其有,想防微杜渐,那么可以考虑。但那些更多的是说给需要承担很多资产风险的企业主的,对于大多数普通打工上班的老百姓来说没有太大卵用(再一次扎心了对不)。

以上两点如果你觉得都和你没关系,那么下面这点一定对有你用:

3、锁定利率(收益)

年金险的收益率是固定的,而且并不高,那为什么把它作为一个优势呢?利率虽不高,但它有保底收益,正是因为它有底线,对于那些担心投资风险的人就更为有益,并且这个收益是长达几十年甚至终身的绝对安全且有保障的。

想想那些不懂股票基金的朋友,只能存在余额宝或者银行。银行的收益不必说了,既不高还有波动,而余额宝这种活期存款太容易就被花掉了,谁有把握把它完好的留到自己退休以后?

※ 因此,它的实际作用可以归纳为三类:

1、养老储备金

养老金规划可以说是年金险其中一个很实在的作用了,最初几年缴纳一定保费,之后一直返还至终生的方式,让你在年轻能赚钱的年纪有钱花,在年老退休的时候,还能维持体面的养老生活。

2、儿童教育金

年金险也可以买给孩子,比起房子、股票等任何方式的投资,留下货真价实的MONEY才是最直接最靠谱的。若干年后返还回来,一方面正值孩子教育所需,另一方面也很好的防范了自己突发意外情况而无法给孩子应有保障的情况。

3、企业主转嫁风险

企业主可以选择投保年金险,实现企业资产和家庭资产的隔离,转嫁可能遇到的风险,保证家人无论何时都有生活保障。并且年金险可以指定受益人,使其成为受益人的合法财产,无需偿还被保险人的债务。

几个需要注意的地方

1、缴纳伊始&退保

缴纳保费后,在进入个人万能账户之前,保险公司会按照所交保险费的一定比例扣减一定手续费。保险公司转入是收取0.5%,自主缴纳则是收取3%。

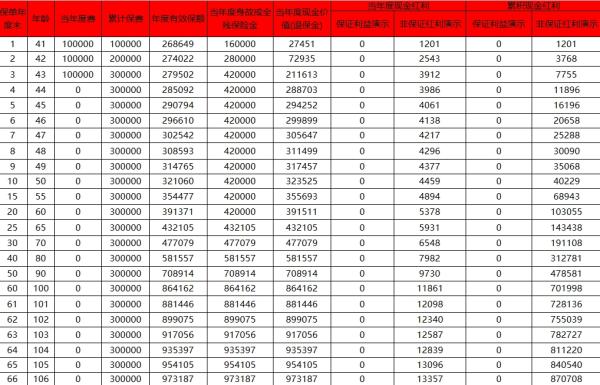

如果刚买没多久想退保,保险公司也是要收取一定手续费的。可以参照下表:

2、领取规则

不同的年金险产品在领取方面会有一些限制,比如说每个保单年度会有相对应的领取手续费,越早领取手续费越高,因此这一点需要特别注意,不然一年下来放在万能账户的利息可能都被手续费冲走了。

3、返还时间

需要根据需求选择适合自己返还时间的产品,怎么理解呢?如果你打算养老用,5年后就能返还这种的意义就不大,还没老呢,钱可能就花没了;如果是为了教育金,就可以为孩子匹配刚好上学时间和开始返还时间一致的产品。

4、关于134号文件中的年金险

去年公布的134号文件,关于年金险做出了一些调整,当时网络上不少谣传说年金险要停售了,拜托不要断章取义好吗?

年金险还是有的,万能险也是有的,只是“年金险+万能险”这种形式则将不复存在了。

总结起来,修改的要点如下:

1、首次生存保险金给付应在保单生效满5年之后,且每年给付或部分领取比例不得超过已缴纳保费的20%;

2、采取“主+主”这种双主险的方式来设计保险,依然能够提供不定期、不定额追加保险费,灵活调整保险金额等功能。

什么情况建议配置?

首先我们先来总结一下年金险:

年金险在整个人生规划中起到了均衡现金流、保障现金流的作用,用资金充足时的一部分钱为代价,换取在最需要钱的时候一定能拿得到钱的权利。如果只从保险配置角度看,年金险可能不太需要;但如果从保险+资产配置的角度考虑,年金险不失为一个可靠的选择。

※ 配置建议:

1、首先,建议资金不充足的朋友不要在这里下太多文章,转嫁突如其来的风险能力会比较低,意义不大,不如从重大疾病险和补充医疗做起。

2、如果是资金非常充足的朋友,还是比较建议的,留给自己养老用,或者将来给孩子用都是稳赚不赔的选择。

3、或者是一些企业主,想让个人财产与企业的资产更好的隔离,让闲钱能更安全的理财。

关于年金险,如果有小编没提到的细节又想咨询的朋友,可以直接来米保险官网咨询!不用客气~

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

推荐阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章